Page 47 - KPMG Promemorie 2018

P. 47

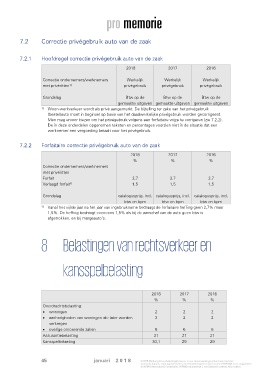

7.2 Correctie privégebruik auto van de zaak

7.2.1 Hoofdregel correctie privégebruik auto van de zaak

2018 2017 2016

Correctie ondernemers/werknemers Werkelijk Werkelijk Werkelijk

met privéritten 1) privégebruik privégebruik privégebruik

Grondslag Btw op de Btw op de Btw op de

gemaakte uitgaven gemaakte uitgaven gemaakte uitgaven

1) Woon-werkverkeer wordt als privé aangemerkt. De bijtelling ter zake van het privégebruik

(bestel)auto moet in beginsel op basis van het daadwerkelijke privégebruik worden gecorrigeerd.

Men mag ervoor kiezen om het privégebruik volgens een forfaitaire wijze te corrigeren (zie 7.2.2).

De in deze onderdelen opgenomen teksten en percentages voorzien niet in de situatie dat een

werknemer een vergoeding betaalt voor het privégebruik.

7.2.2 Forfaitaire correctie privégebruik auto van de zaak

2018 2017 2016

% % %

Correctie ondernemers/werknemers

met privéritten

Forfait 2,7 2,7 2,7

Verlaagd forfait 1) 1,5 1,5 1,5

Grondslag catalogusprijs, incl. catalogusprijs, incl. catalogusprijs, incl.

btw en bpm btw en bpm btw en bpm

1) Vanaf het vijfde jaar na het jaar van ingebruikname bedraagt de forfaitaire heffing geen 2,7% maar

1,5%. De heffing bedraagt eveneens 1,5% als bij de aanschaf van de auto geen btw is

afgetrokken, en bij margeauto’s.

8 Belastingen van rechtsverkeer en

kansspelbelasting

2018 2017 2016

% % %

Overdrachtsbelasting:

woningen 2 2 2

aanhorigheden van woningen die later worden 2 2 2

verkregen

overige onroerende zaken 6 6 6

Assurantiebelasting 21 21 21

Kansspelbelasting 30,1 29 29

45 januari 2 0 1 8 © 2018 Meijburg & Co, Belastingadviseurs, is een samenwerkingsverband van besloten

vennootschappen, staat ingeschreven in het Handelsregister onder nummer 53753348 en is aangesloten

bij KPMG International Cooperative (’KPMG International’), een Zwitserse entiteit. Alle rechten

voorbehouden.