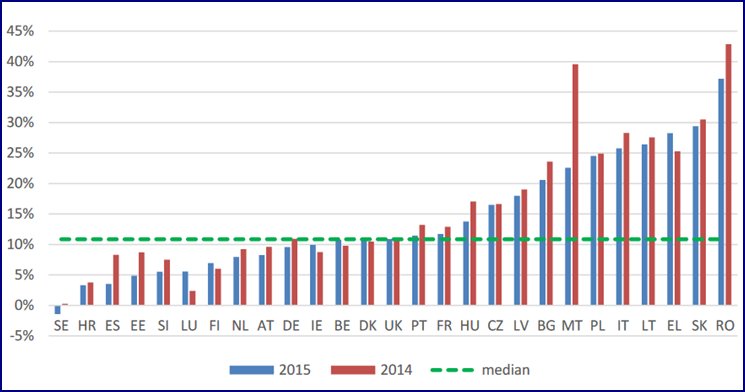

De BTW-kloof c.q. VAT Gap is het verschil tussen de verwachte btw-inkomsten en het daadwerkelijk ontvangen bedrag. De grootste negatieve verschillen werden gerapporteerd in Roemenië (37,2%), Slowakije (29,4%) en Griekenland (28,3%). In Spanje (3,5%) en Kroatië (3,9%) werden de kleinste verschillen waargenomen. Weliswaar daalde de BTW kloof in de meeste lidstaten met de sterkste verbeteringen in Malta, Roemenië en Spanje maar daarentegen waren er verslechteringen in de zeven lidstaten namelijk België, Denemarken, Ierland, Griekenland, Luxemburg, Finland en het Verenigd Koninkrijk.

De onbetaalde btw is groter dan de Roemeense begrotingstoewijzing voor 2017 voor onderwijs, infrastructuurinvesteringen of gezondheidszorg en men maakt zich daarover terecht zorgen.

“De lidstaten mogen dergelijke schokkende verliezen van btw-inkomsten niet accepteren. Terwijl de Commissie de inspanningen ondersteunt om de inzameling in de hele EU te verbeteren, zijn de huidige btw-regels van 1993 verouderd” aldus Pierre Moscovici, commissaris voor economische en financiële zaken, belastingen en douane.

Op 4 oktober jl. heeft de Europese Commissie een herziening van het huidige Europese BTW-systeem aangekondigd. Het langetermijnplan dat op 1 januari 2022 van kracht zou moeten zijn, omvat de invoering van een ‘single European VAT area’. In 2018 wordt een formeel voorstel verwacht. Als dit omarmd is, zal dit een grote impact hebben op bedrijven en regeringen in de Europese Unie. Op korte termijn heeft de Europese Commissie voorlopige maatregelen en snelle oplossingen voorgesteld ter voorbereiding van het Europese btw-gebied. Als de voorstellen voor overgangsmaatregelen en snelle oplossingen het Europees Parlement en de Raad van Ministers overleven, dienen deze maatregelen op 1 januari 2019 in werking te treden.

In een artikel in het FD zetten Nederlandse btw-deskundigen vraagtekens bij de maatregelen waarmee de Europese Commissie grensoverschrijdende fraude met omzetbelasting wil bestrijden. Zij vrezen voor extra lasten voor het bedrijfsleven, terwijl er twijfels leven over de doeltreffendheid van de woensdag gepresenteerde aanpak.

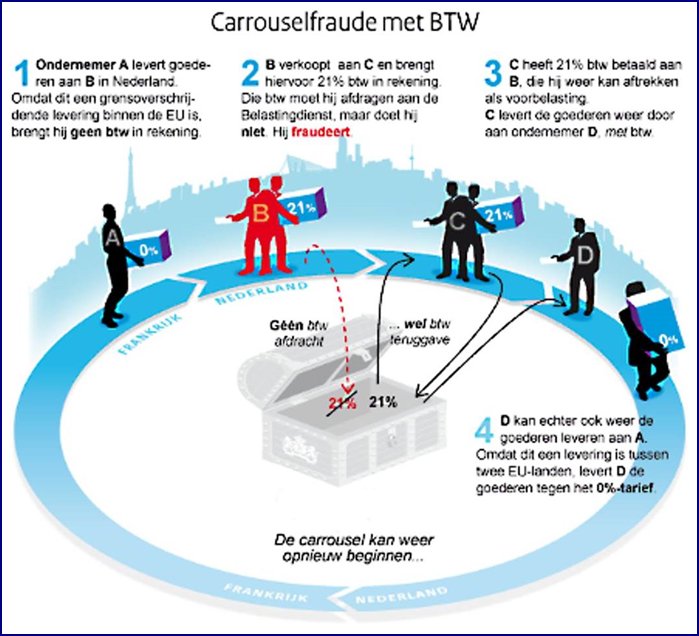

Illustratie: Belastingsdienst

Eurocommissaris Pierre Moscovici van belastingen sprak woensdag 4 oktober jl.over een ingrijpende wijziging van het btw-systeem in de Europese Unie. Hij beloofde dat zijn voorstel, waarover het FD dinsdag al berichtte, de schade van de grensoverschrijdende fraude met omzetbelasting in de Unie met 80% terugbrengt. De gederfde belastinginkomsten worden op €50 mrd geschat.

Draconische maatregel

Kern van het voorstel is dat leveranciers van goederen en diensten bij grensoverschrijdende transacties binnen de EU zakelijke klanten btw in rekening gaan brengen. Daarbij geldt het belastingtarief van het land van bestemming. De betaalde btw wordt afgedragen aan de belastingdienst in eigen land, die deze overmaakt naar de fiscus in het land van bestemming.

‘Ik vraag me af of dit geen al te draconische maatregel is voor het goedwillende bedrijfsleven’, zegt Gert-Jan van Norden over het voorstel van de Franse eurocommissaris. Van Norden is hoogleraar omzetbelasting in Tilburg en partner bij Meijburg & Co Belastingadviseurs.

Complexiteit

De fiscalist wijst op veel voorkomende problemen rond btw-tarieven en goederen en diensten die daaronder behoren te vallen. Een actueel voorbeeld in Nederland is het al dan niet toepassen van het verlaagde tarief voor geneesmiddelen bij tandpasta’s en zonnebrandcrèmes. ‘In plaats van voor één land haal je die complexiteit zo meteen voor alle EU-landen in huis’, zegt Van Norden.

Moscovici gaat ervan uit dat bedrijven vanaf 2022 bij één portaal en in hun eigen taal de tarieven kunnen vinden die zij Europese afnemers in rekening moeten brengen. Voor telecommunicatie en andere elektronische diensten bestaat al zo’n platform.

Niet uit te bannen

Op dit moment brengen bedrijven bij export binnen de EU zakelijke klanten geen btw in rekening. Dat zet de deur open naar de beruchte carrouselfraude. Hierbij verkopen de eerste afnemers de geïmporteerde goederen door, inclusief btw welteverstaan maar zonder die bij de fiscus af te dragen. Terwijl de vervolgkoper de betaalde btw wel terugontvangt van de fiscus. Als de goederen na enkele tussenstappen opnieuw de grens passeren, begint de carrousel aan haar volgende ronde.

Redmar Wolf, universitair hoofddocent indirecte belasting in Groningen en adviseur bij advocatenkantoor Baker McKenzie, heeft geen hoge verwachtingen van het commissievoorstel. ‘Het zal carrouselfraude iets lastiger maken, maar absoluut niet uitbannen’, zegt hij. ‘Fraudeurs die €50 mrd per jaar verdienen, laten zich niet door één maatregel uit het veld slaan. Die verzinnen iets anders.’ Recente voorbeelden zijn btw-fraude met de handel in CO2-rechten en mobiele telefonie.

Onzekerheid voor bedrijven

Net als haar collega’s zet douane- en btw-expert Eline Polak van Mazars Accountants en Adviseurs vraagtekens bij de gecertificeerd betrouwbare belastingbetalers die Moscovici in petto heeft. Gecertificeerde bedrijven zouden btw-vrij mogen blijven invoeren en bovendien volgens vereenvoudigde procedures. De fiscalisten vrezen een ingewikkeld systeem met veel controlestempels en onzekerheid voor bedrijven.

(Bron FD)